葛西一成@元上場企業経理部長(経理部IS)

【編集部より】

経理部に配属され、会計のことを勉強しないといけなくなったけど、仕事に直結する勉強法ってどうすればよいの? 担当することになった業務について知りたいとき、どのようにアプローチして、どんな本を読めばいい? そんな悩みを抱えている人もいるのではないでしょうか。

そこで、複数の上場企業で経理の実務経験のある、経理部ISこと葛西一成氏に、経理のための実践的な勉強法についてアドバイスをいただきます。ぜひ、スキルアップにお役立てください!(隔月掲載予定)

はじめに

本連載第7回目では、税効果会計の勉強の進め方<基礎スキル>について解説します。

税効果会計は、税金計算の知識や会計上の見積りが必要であり、他の会計処理との関連性も高く、非常に専門性の高い会計処理です。また、決算を締める際には税効果会計を適用する必要があり、経理担当者としてはその処理方法をしっかり理解しておきたいところです。

しかし、その専門性の高さから、どのように実務で使えるスキルを身につけたらよいか悩む方も多いでしょう。

そこで今回は、実務で使える税効果会計スキルの勉強の進め方について解説します。

税効果会計の実務経験がない方にとっては、「どういった手順で、何を学んだらよいかわからない」のが正直なところだと思われます。

本記事では、そのような方々に向けて、税効果会計の実務に携わるために必要な「基礎スキル」を身につけるための勉強手順とその注意点をポイント解説します。

勉強の対象範囲と方法

今回の勉強の対象範囲は、「税効果会計の勉強の進め方」です。税効果会計を学ぶための手順とその内容について解説します。

具体的に、何をどのような手順で勉強したらよいかを提案し、効率的に税効果会計の実務に必要なスキルを身につけることを目指します。

税効果会計の勉強範囲

税効果会計の実務を行うためには、次の内容を学ぶ必要があります。

基本事項:処理目的・用語の理解

単体決算:税額・税効果の計算方法、繰延税金資産の回収可能性の判断方法

連結決算:連結修正に係る各種税効果の処理

決算開示:注記情報の作成方法

組織再編:組織再編における税効果の処理

税効果会計の実務は範囲が広く、単体決算はもちろん、連結決算や開示、さらには組織再編の会計処理にまで関係します。

ただし、一度にこれらのすべてを学ぶ必要はありません。連結決算を行っていない企業では連結修正に係る税効果の処理は不要です。また、組織再編は頻繁に発生するものではないため、今すぐ覚える必要はありません。

一方、単体決算はすべての企業で行われており、税効果の計算方法や繰延税金資産の回収可能性の判断方法といった内容は理解しておく必要があります。

税効果会計は専門性が高い実務であることから、これらの実務をすべて理解していれば経理人材としての評価は非常に高いと言えるでしょう。

しかし、専門性が高いゆえに、すべての実務を理解するには非常に難易度が高く、また自社で行われていない実務は、参考とする過去の作業事例がないことから勉強がしづらい状況にあります。そのため、まずは自社で必要とされている項目を中心に勉強して実務をこなせるようになることを目指していきます。

税効果会計の勉強の進め方【手順の解説】

税効果会計の実務を理解するためには、次の手順に従い勉強を進めていきます。

<基礎スキル>

手順1 事前準備

手順2 法人税等の計算スキルを身につける

手順3 繰延法から税効果会計の目的を理解する

手順4 簡単な事例で繰延法の税効果計算を試してみる

手順5 資産負債法から繰延税金資産の意味を理解する

手順6 繰延税金負債の計上事例を知る

<実務スキル>

手順7 税効果計算シミュレーションで実務を勉強する

手順8 決算書における税効果の表示方法を覚える

手順9 単体決算の注記情報を作成してみる

手順10 実務に必要な連結決算の税効果をピックアップして勉強する

手順11 連結決算の注記情報を作成してみる

これらの手順とその内容を確認し、税効果会計の実務に必要な知識や作業の流れを理解していきます。

なお、今回の記事では<基礎スキル>の手順1~6までを前編・後編に分けて取り上げます。<実務スキル>手順7~11については、来月掲載予定の連載で取り上げます。

では、各手順の内容について詳しく解説していきます。

手順1 事前準備

税効果会計の実務を勉強する際に準備してほしいものは次の7つです。

① 前期の法人税申告書

② 前期の税効果計算シート

③ 連結仕訳帳

④ 注記作成シート(税率差異、繰延税金資産・負債内訳)

⑤ 有価証券報告書や計算書類個別注記表(税効果の注記が記載されている箇所)

⑥ 税効果会計の基本解説書籍

⑦ 税効果会計の個別論点に特化した書籍

※①~⑤については、いずれも自社で作成している資料を基本とします。

なお、今回の<基礎スキル>で使用するものは①、⑥のみとなります。

まずは、税効果会計の計算の基礎となる法人税申告書を準備します。これは税金計算の根本となる資料で、税効果会計の計算に必要なデータが記載されており、この申告書を使いながら税効果会計の基礎を勉強します。

また、税効果会計の処理の目的や用語の理解を深めるため、書籍の活用もおすすめします。<基礎スキル>では、次のような税効果会計の基本を学べる書籍も準備し、勉強を進める中でわからない処理や用語があれば、その都度参照するとより理解も深まります。

税効果会計の基本解説書(例)

税効果会計の基本解説書(例)

・『すらすら税効果会計〈第3版〉』(三林 昭弘、中央経済社)

・『図解でざっくり会計シリーズ/1税効果会計のしくみ〈第3版〉』

(EY新日本有限責任監査法人編、中央経済社)

・『現場で使える税効果会計の教科書』(藤原常烈、秀和システム)

この事前準備では、最初に処理の目的や用語を覚える必要があると考えている方もいるかもしれません。理想的には、これらを事前に理解しておきたいところですが、税効果会計は難易度が高く、一度に全てを理解しようとするのは難しいと思われます。そのため、手順ごとに勉強を進める中で、目的や用語を順次理解していくのがよいでしょう。

この事前準備では、最初に処理の目的や用語を覚える必要があると考えている方もいるかもしれません。理想的には、これらを事前に理解しておきたいところですが、税効果会計は難易度が高く、一度に全てを理解しようとするのは難しいと思われます。そのため、手順ごとに勉強を進める中で、目的や用語を順次理解していくのがよいでしょう。

手順2 法人税等の計算スキルを身につける

税効果会計の実務を理解するための最初の手順は、法人税の計算方法を理解することです。税効果会計は、税法に従って計算された法人税、住民税、事業税を調整する会計処理です(「税」という言葉が入っている時点でなんとなくそのようなイメージができるでしょう)。

この調整する会計処理を行うためには、調整の対象となる法人税、住民税、事業税がどのように計算されているかを理解する必要があります。

したがって、まずは法人税等の計算スキルを身につけるための勉強から始めます。

この法人税等の計算スキルについては、本連載の「経理のための実践的勉強法~⑥法人税等の計算スキルを身につける」で詳しく解説していますので、参考にしてください。

なお、税効果会計の実務では、法人税申告書の別表五(一)を基に計算を行うことから、この別表の見方や作成のしかたを理解しておくことが重要です。

手順3 繰延法から税効果会計の目的を理解する

法人税等の計算方法の勉強の次に取り組むことは、「繰延法」という考え方を用いて税効果会計の目的を理解することです。繰延法は、会計と税務における収益や費用の認識時期の違いに注目し、それに基づいた会計処理を行う考え方です。

法人税等の計算方法を学ぶことで、会計と税務では収益や費用の認識時期が異なることが明らかになります。さらに、税務では交際費など、永久的に費用として認められない項目が存在することも理解できます。

これらの違いから、会計上の利益と税務上の利益(課税所得)は一致しないことになり、さらに、利益に対し税率を乗じて税金を計算すると、会計と税務では税金の額も異なることになります。

●会計と税務【利益の違い】

・会計上の利益

100(収益)- 70(費用)= 30(利益)

会計上の費用は70でした。うち、20が賞与引当金繰入額です。

・税務上の利益

100(収益)- 50(費用)= 50(利益)

税務上、賞与引当金繰入額は費用20が認められず、50が費用となります。

費用の計上額が変われば、利益も変わります。税務上は、賞与引当金繰入額20の費用計上が認められていないため、その結果利益が増えてしまいます。

また税金は、利益に税率を乗じて計算するので、利益が変われば税金費用も違ってきます。

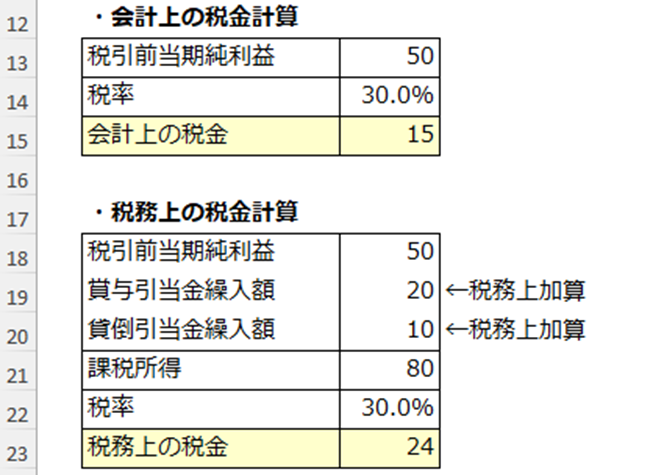

●会計と税務【税金の違い】

※本記事では、法人税等の税率について一律30%を前提としています。

●会計上の税金

30(利益)× 30%(税率)= 9(税金)

会計基準では利益が30でした。それに税率を乗じて税金を計算すると9になります。

●税務上の税金

50(利益)× 30%(税率)= 15(税金)

税務上、賞与引当金繰入額は費用として認められず、結果利益が50となりました。その利益に税率を乗じて税金を計算すると15になります。

ここで疑問に思うのが、「税金は2つ存在しても問題ないのか?」ということです。実際、会計と税務では収益や費用の認識方法が異なるため、結果として2つの異なる税金が計算されます。

2つの税金が存在することが理解できたところで、次に考えるべき問題があります。

・納める税金はどちらか?

・決算書に記載する税金はどちらか?

これらの問題に対する答えは、納付すべき税金は「税務上の税金」であり、決算書に記載すべき税金は「会計上の税金」となります。さらに、「実際に納付する税金を決算書に記載しなくてもよいのか?」という疑問が生じるかもしれません。

この点については、実際に納付する税金は重要な情報であるため、決算書には必ず記載する必要があります。

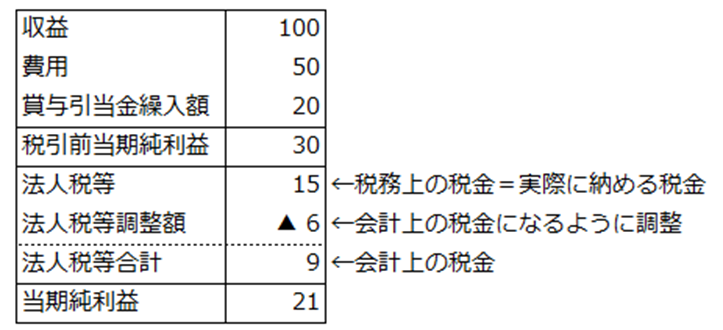

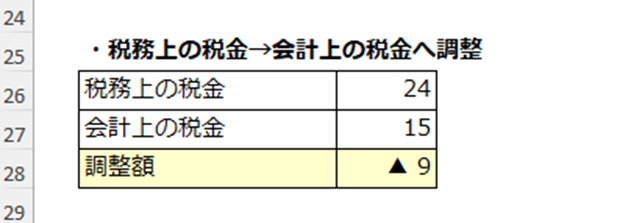

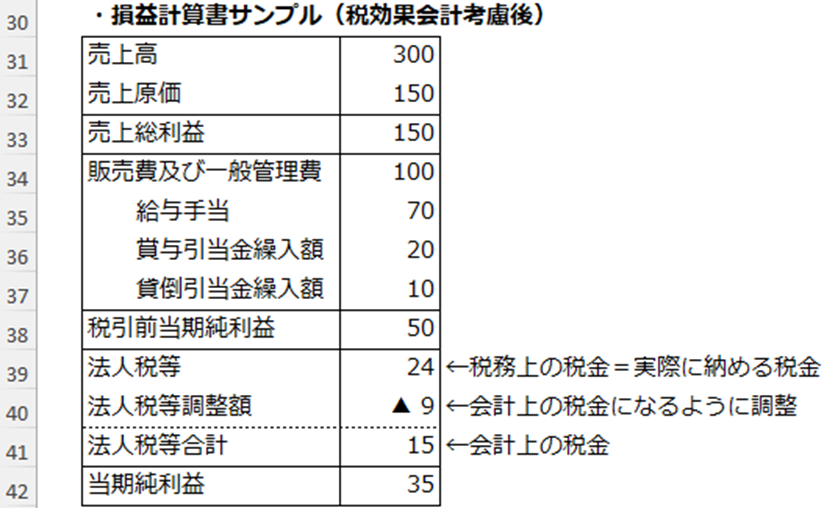

そこで、決算書では、まず納付すべき税金を記載し、それから「法人税等調整額」という科目を使用して、会計上の税金の額になるよう調整します。

●決算書(損益計算書)例

このように税効果会計は「税務上で計算した納付すべき税金」と「会計上で計算した税金」の差を調整するという視点から考えると、その目的が理解しやすくなります。

手順4 簡単な事例で繰延法の税効果計算を行う

さらに税効果会計の目的の理解を深めるには、実際に手を動かして計算してみるのがよいでしょう。例えば、手順3で説明した内容を、Excelなどのスプレッドシートを使って簡易的に計算を行ってみます。

●再現方法

・サンプルの損益計算書を作成し、会計上と税務上の税金を計算してみる。

・その後、税務上の税金を会計上の税金になるように調整する。

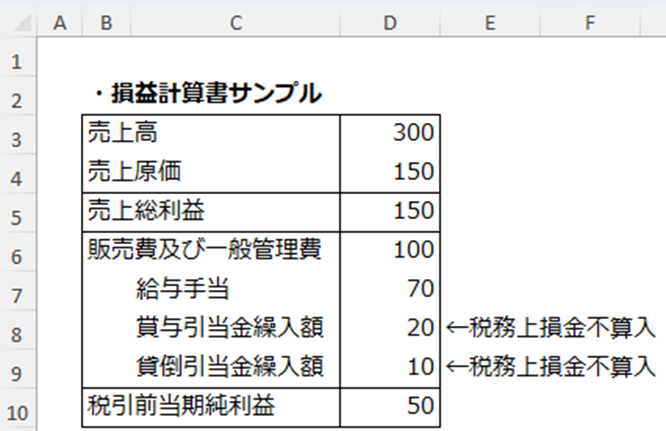

①サンプル損益計算書の作成

※税務上損金不算入となる費用にはどのようなものがあるのかは、事前に法人税の計算方法の勉強で理解しておきましょう。

②会計上の税金と税務上の税金を計算する

※税務上の税金計算では、法人税申告書の別表四を作成するイメージとなります。

③税務上の税金を会計上の税金になるよう調整する

④サンプル損益計算書(税効果考慮後)の作成

この例では、初めて税効果会計を学ぶ方でもわかるように、シンプルなサンプルを使って計算を行いました。

ここで重要なのが、実際に手を動かして計算してみることです。解説記事を読むだけですと、なんとなく理解したつもりで終わってしまいます。

一方、手を動かしながら考えるとより処理の理解度が深まりますので、ぜひ自分なりに上記のような計算を試してみてください。

(基本スキル手順5以降の解説は後編へつづく)

<執筆者紹介>

葛西一成@元上場企業経理部長

東証プライム・グロース上場2社で経理部長を経験後、独立開業。独立後は上場企業の決算業務フォロー、会計関連システム開発導入サポート、経理パーソン向けキャリアサポート、執筆活動に注力。X(旧Twitter)では、フォロワー1.7万人超の「経理部IS」アカウントにて、経理の仕事に関する情報を発信中。

著書に『経理のExcelベーシックスキル』(中央経済社)、『組織を整え人材を活かす強い経理の作り方』(税務研究会出版局)がある。

株式会社IS経理事務所 https://www.is-keiri.com/

経理部IS(@keiri_IS)

<著書紹介>

『経理のExcelベーシックスキル』(葛西 一成 著、中央経済社)

▶︎業務効率がアップするノウハウを現場経験豊富な著者が伝授します! Excelの難しい機能を極める前に知っておきたい使い方から管理方法まで。チーム全員に必須の1冊です。

【「経理のための実践的勉強法」バックナンバー】

第1回:スキルアップを目指そう!

第2回:前払費用の実務

第3回:賞与引当金の実務(前編)(中編)(後編)

第4回:固定資産実務をマスターするまでの道のり

第5回:固定資産の実務における基本的な理解(前編)(後編)

第6回:法人税等の計算スキルを身につける(前編)(後編)

第7回:税効果会計の勉強の進め方<基礎スキル>(前編)(後編)

第8回:税効果会計の勉強の進め方<実務スキル>(前編)(後編)

第9回:リスタートにあたってのイントロダクション

第10回:一人前の経理になるためのステップ事例(中小企業編)

第11回:一人前の経理になるための勉強ステップ事例【中堅・大企業編】

第12回:経理業務におけるタイムマネジメントのしかた

第13回:経理実務の勉強スケジュール

第14回:まともな引継ぎがない場合の経理実務キャッチアップ方法【前編】

第15回:まともな引継ぎがない場合の経理実務キャッチアップ方法 (中編)

第16回:まともな引継ぎがない場合の経理実務キャッチアップ方法 (後編)

*

経理部ISこと、葛西一成@元上場企業経理部長さん執筆のバックナンバー記事もぜひご覧ください!

【連載バックナンバー(全10回)】

第1回:現役経理部長が教える! 経理の仕事でExcelがマストな3つの理由

第2回:現役経理部長が教える! 経理に必要な4つのExcelスキル~ミス削減&作業効率化にマスト!

第3回:現役経理部長が教える! 仕事が効率化するExcelを‟見やすくする”スキル

第4回:現役経理部長が教える! 今すぐやるべき‟Excelでミスを防ぐ”方法

第5回:現役経理部長が教える! 仕事で評価される‟わかりやすいExcelの表”を作成する方法

第6回:現役経理部長が教える! Excelを使いやすくする5つの方法(前編)(後編)

第7回:現役経理部長が教える! 経理業務の効率化に役立つ! 使いやすいExcelファイルの管理方法(前編)(後編)

第8回:現役経理部長が教える! 仕事スピードを速くするExcel関数とショートカットキー

第9回:現役経理部長が教える! Excelピボットテーブル活用術

第10回:現役経理部長が教える! 作業効率化に役立つExcel機能3選

-150x112.jpg)