菅 信浩

【編集部より】

「簿記や財務諸表論などの問題は解けるけれど、実際の業務はどう進むの?」、「監査のために、仕事の流れが知りたい」という方も少なくないはず。本連載では、受験勉強だけでは得られない現場の経理・財務の業務プロセスについて、『業務をまるごと見える化する 経理・財務のフローチャート40』の著者、菅信浩氏に解説してもらいます(全5回予定)。

本連載を読めば、まだ働いたことのない受験生や各試験合格者も、「入社前に知ることができてよかった」、「業務プロセスのイメージがついた」と自信がつくはず!

もちろん、すでに業務についていて、より理解を深めたい経理・財務パーソンにもおすすめです♪

現金預金の残高管理ってなんのためにするの?

現金や預金などの資産は、一般にその実在性(帳簿に載っている金額が本当に会社に存在するの?)を確かめることが重要です。

これは決算の粉飾は通常は利益を過大に計上することが多く、利益を過大に計上すると資産が増加するか、負債が減少するため、資産の過大計上を伴うことが多いからです。

また、資産の中でも現金預金はお金そのものなので横領のリスクが高く、その意味でも定期的に実在性を確かめることが不可欠になります。

今回は、現金残高管理の代表的な実務である「現金実査」について紹介します。

現金の残高管理(現金実査)

現金は毎日その実際の在り高を帳簿残高と照合して、実在性を確認する必要があります。これを「現金実査」と言います。

現金実査を行わないことによるリスク

日次で実査を行わないと会計処理の誤りが見つけられないリスクや、横領により現金が不足していることを適時に発見できず犯人を特定できないため横領リスクが高まります。

なお、切手・収入印紙などの換金性の高い資産は現金に次いで横領のリスクが高い資産になり、換金性資産の実査のタイミングが現金と異なると一時的に現金に換えることで現金在り高をごまかすことが可能になるため同時に実査することが重要です。

業務フローチャート

具体的な業務処理をフローチャートと比較しつつ確認していきましょう。

-1024x565.png)

小口現金取扱担当者は、日々の業務の最後に実際に現金を数え、小口現金管理システムの現金出納帳と照合を行います。その際、金種表(図表2)を作成して貨幣の種類と数量を記載し、手許現金残高を集計します。

-1-909x1024.png)

実際の現金の在り高と帳簿残高が一致しない場合は、手許現金を数え直したり、現金出納帳の内容と証憑を再度チェックして記載に誤りがないかを確認します。

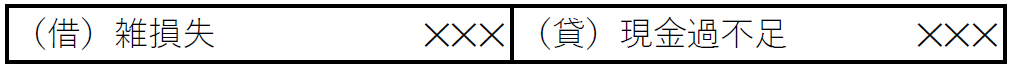

それでも差異内容が判明しないときは「現金過不足」勘定を用いて、実際の現金在り高と現金出納帳残高を一致させます。

照合結果については、小口現金取扱責任者に報告され承認されたのちに、小口現金管理システムを通じて残高照合報告が行われます。経理部門はその照合結果を確認します。

なお、現金過不足が生じている場合には必要に応じて再調査するとともに再発防止のための対応を検討しますが、最終的に原因が不明だった場合は「雑収入」または「雑損失」として処理します。

残高管理を普段から小口現金の出納を行っている小口現金取扱担当者と責任者だけが行っていると、両者が共謀した場合等に不正を発見できないリスクがあります。

日常的には小口現金にアクセスしない者(つまり小口現金取扱担当者と責任者以外)により年に数回でも抜き打ちで実査を行うと、さらに牽制が働き横領等の防止に有効ですので必要に応じて実施を検討しましょう。

【執筆者紹介】

菅 信浩(すが・のぶひろ)

上場準備中の不動産デベロッパー(現在は東証プライム上場)にて営業経験を積んだのち、当該会社の上場を契機に公認会計士を目指す。合格後に朝日監査法人(現有限責任あずさ監査法人)へ入所し、100社超の監査業務、IPO支援、JSOXアドバイザリー等を担当。その後、大手総合商社へ転職後、数多くのM&AやPMI、内部統制構築に携わり、現在は台湾の海外子会社にCAOとして駐在。著書に、『チェックリストでリスクが見える 内部統制構築ガイド』、『業務をまるごと見える化する 経理・財務のフローチャート40』(いずれも中央経済社刊)。

【バックナンバー】まずはココだけ押さえたい! 経理・財務の業務フロー

【第1回】業務フローを理解するのが大切なワケ