葛西一成@元上場企業経理部長(経理部IS)

【編集部より】

経理部に配属され、会計のことを勉強しないといけなくなったけど、仕事に直結する勉強法ってどうすればよいの? 担当することになった業務について知りたいとき、どのようにアプローチして、どんな本を読めばいい? そんな悩みを抱えている人もいるのではないでしょうか。

そこで、複数の上場企業で経理の実務経験のある、経理部ISこと葛西一成氏に、経理のための実践的な勉強法についてアドバイスをいただきます。ぜひ、スキルアップにお役立てください!(隔月掲載予定)

はじめに

経理のための実践的勉強法の連載第6回目では、経理業務で必要な「法人税等の計算スキルを身に付ける勉強法」について解説します。

法人税等の計算は、年次決算の作業として顧問税理士に依頼することが一般的ですが、大手企業や上場企業では、決算の締日が早いことや申告調整が多いことなどから、自社で計算を行うケースがあります。また中小企業の経理部門でも、資金繰りや予算策定において、将来発生する法人税等を把握するために、その計算スキルが必要となる場合があります。

法人税等の計算は、理想的には自社で行うべきものですが、日々の経理処理とはまた別に、税法上の益金・損金といった考え方や複雑な計算方法を理解する必要があり、対応できる人材が限られています。

そこで今回は、法人税等の計算ができる人材になるために、どのような勉強をしたらよいかを具体的に解説します。一般的な法人税の解説本を読んで勉強するのではなく、実際の申告書を使って手を動かしながら計算スキルを磨いていく実践的な方法をお伝えします。

勉強の対象範囲と方法

今回の対象範囲は、「決算業務における法人税等の計算」です。この計算スキルを身に付けるために何を勉強したらよいか、またどのような流れで勉強を進めたらよいかについて解説します。なお、申告書の具体的な作成方法や、外形標準課税などの計算方法は、今回の解説の範囲外となります。

そして、この勉強では、自社の前期の法人税等の申告書を活用し、課税所得や税額計算の再現を通じて、法人税等の計算スキルを身につけることを目指します。

法人税等の計算スキルを身につけるためのステップ

法人税等の計算スキルを身に付けるためには、以下の7つのステップを順に勉強していきます。

なお、ステップ4以降は後編(明日掲載予定)で解説します。

<計算スキルを身につける7つのステップ>

ステップ1 事前準備

ステップ2 課税所得の計算方法の勉強

ステップ3 課税所得の計算の再現

ステップ4 再現結果の答え合わせ

ステップ5 法人税額の計算の再現

ステップ6 地方税額(法人住民税・事業税)の計算の再現

ステップ7 法人税等の仕訳の確認

これらのステップを順に確認していくことで、法人税等の計算に必要な知識や作業の流れが理解できるようになります。

では、各ステップの内容について詳しく解説していきましょう。

ステップ1 事前準備

法人税等の計算を勉強する際、事前に準備してほしいのが次の3つです。

<事前準備>

① 自社の前期の法人税、地方税申告書

② 法人税申告ソフト

③ 必須の税務用語を知る

まずは、課税所得計算の再現に必要な自社の前期の申告書を準備します。

次に、法人税申告ソフトを準備します。今回は、自社で使用している申告ソフトで税額の計算方法を勉強します。もし、申告ソフトが導入されていない場合は、この機会に社内で導入も検討してみてください。

現在は法人税申告ソフトの利用が一般的であり、低コストで導入できます。また、コストを抑えたい場合は、数千円で購入できるExcelをベースとしたシェアウェアの申告ツールもありますので、そちらを活用してみるのも一つの選択肢です。

さらに事前に準備しておきたいのが、法人税法上の「益金」、「損金」、「加算」、「減算」「申告調整」という用語を知ることです。

益金とは法人税法上の収益に該当し、損金とは法人税法上の費用に該当します。そして、会計上は収益であっても法人税法上は益金とならないもの(受取配当金など)や、会計上は費用であっても法人税法上は損金とならないもの(交際費や賞与引当金など)があります。

これらを調整したうえで、

「法人税法上の収益としたもの=益金」

「法人税法上の費用としたもの=損金」

ということになります。

また、この調整のときに使われる用語が「加算」、「減算」、「申告調整」です。

「法人税法上、収益とする(または費用としない)調整を加えたとき=加算」

「法人税法上、費用とする(または収益としない)調整を加えたとき=減算」

となります。

そして、これらの調整を行うことを「申告調整」といいます。

初めて法人税等の計算を行う場合、この用語の意味を知ることが最初のハードルになると思われます。まずは、こうした専門用語があることを理解しましょう。その後、法人税等の計算の勉強を進める中で、それらの用語の理解を深めていきます。

ステップ2 課税所得の計算方法の勉強

次に取り組むべき勉強は、課税所得の計算方法の理解です。まずは、課税所得の意味を確認します。

▶課税所得とは?

・法人税を課税するための基礎となる所得であり、この所得に税率を乗じて税額を計算する

・各事業年度の益金の額から損金の額を引いた所得であり、実際には会計上の利益に一定の申告調整を加えて計算する。

法人税等を計算するには、その課税の基礎となる課税所得を求める必要があります。したがって、最初に学ぶべきことは課税所得の計算方法ということになります。

そして、この計算方法は、次の手順で学んでいきます。

<計算方法を学ぶ手順>

① 自社の法人税申告書、別表4の「加算」「減算」項目を洗い出す

② 「加算」「減算」項目の集計方法を調査する

③ 課税所得計算シートを作成し、計算方法を理解する

それでは、課税所得の計算方法について順を追って解説していきましょう。

① 自社の法人税申告書、別表4の「加算」「減算」項目を洗い出す

まず、自社の前期の法人税申告書別表4を確認します。この別表4では、会計上の利益に対し加算・減算の申告調整を行い、課税所得を算出します。ここでは、自社における加算・減算の申告調整にはどのようなものがあるのかを洗い出します。

自社における加算・減算の調整項目を洗い出してみる

<加算項目>

・交際費等の損金不算入額

・減価償却の償却超過額

・賞与引当金繰入額

・賞与引当金に係る社会保険料 など

<減算項目>

・減価償却超過額の当期認容額

・納税充当金から支出した事業税額等の金額

・賞与引当金繰入額認容

・賞与引当金に係る社会保険料認容 など

自社が規模が大きい会社である場合、別表4には複数の加算、減算項目が発生していることが想定されます。この場合、すべての加算・減算項目を一度に理解するのは難しく、勉強に相当な時間を費やす可能性があります。

まずは、基本的な計算方法を理解するために、加算・減算の調整項目が少ない会社(例えば子会社の申告書など)を勉強の対象に選びましょう。

また、このタイミングで、加算・減算項目の内容を理解するための勉強を行うことを推奨します。例えば、以下のような理論と計算を学べる書籍を参考に、なぜこの処理が加算・減算されるのかを調べていきます。

参考書籍

参考書籍

『法人税法入門講義〈第8版〉』(金子 友裕、中央経済社)

これにより、法人税法上の「益金」、「損金」、「加算」、「減算」の具体的な内容を理解することができます。

② 「加算」「減算」項目の集計方法を調査する

①では、自社で発生している加算・減算の申告調整項目を把握しました。次に、それぞれの加算、減算の金額がどのように計算されているのか、その集計方法を調査します。

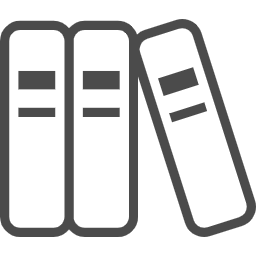

例えば、交際費の加算額については、会計システムの合計残高試算表の勘定科目や補助科目から金額を直接転記する場合や、別途交際費内訳集計表を作成し、接待飲食費とそれ以外のものを区分集計する場合などがあります。

<事例>交際費内訳集計表

交際費以外の加算・減算項目でも、企業によって集計方法が異なります。会計システムで集計できるよう勘定科目の設定を工夫している場合や、Excelなどを使って加算額や減算額の集計表を作成している場合もあります。

ここでは、自社で採用している集計方法を理解することが重要です。それぞれの加算・減算項目の集計方法を把握することで、課税所得の計算に必要な情報を収集できるようになります。

③ 課税所得計算シートを作成し、計算方法を理解する

自社で発生している加算・減算項目の集計方法が理解できたら、次は課税所得の計算方法を勉強します。具体的には、Excelなどを使用して課税所得計算シートを作成し、手を動かしながら計算を再現していきます。

課税所得の計算は、最初から法人税申告ソフトを使って再現することも可能ですが、ソフトによっては操作に癖があり、計算のしくみを理解するのが難しい場合があります。そのため、最初は操作しやすいExcelなどで計算シートを作成し、課税所得の計算根拠の理解を深めることをおすすめします。

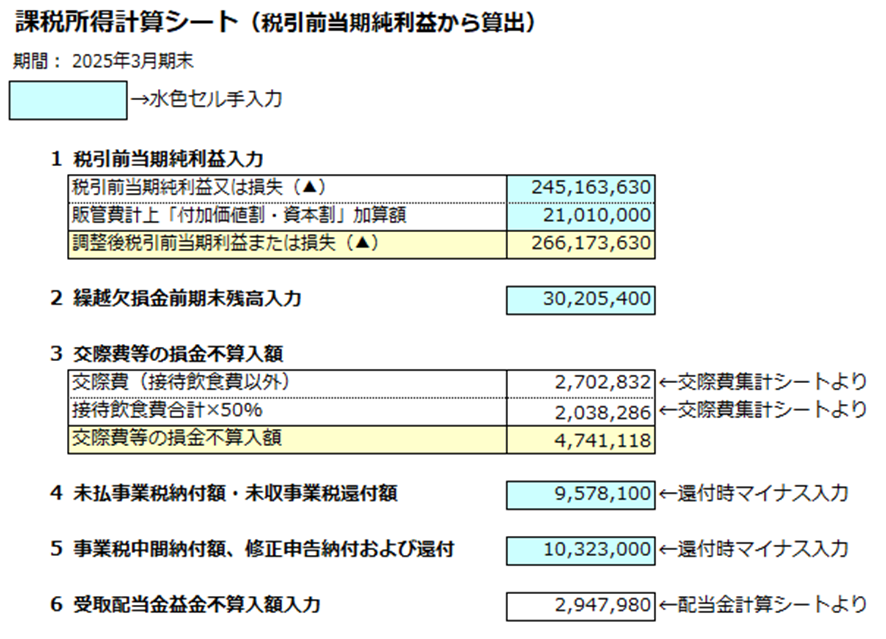

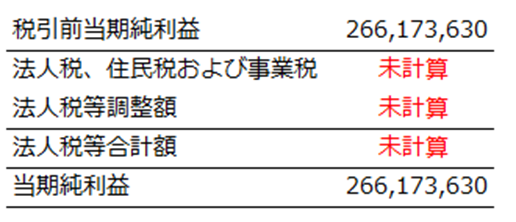

なお、課税所得計算シートをどのように作成すればよいかわからない方もいるかもしれませんので、参考までにサンプルシートをご紹介します。

<課税所得計算シート(サンプル)>

<課税所得計算シート 作成事例>

① 税引き前当期純利益入力欄を設置

② 繰越欠損金残高の入力欄を設置

③ 交際費の損金不算入額を計算するシートや入力欄を設置

④ 未払事業税の納付(還付)額、事業税中間納付(還付)額の入力欄を設置

⑤ 受取配当金の益金不算入額を計算するシートや入力欄を設置

⑥ 税引き前当期純利益から加算・減算項目を入力し、課税所得を算出する表を作成

実際のところ法人税等の計算に関する知識がなければ、課税所得計算シートの作成は難しいかもしれません。

例えば③の交際費や⑤の受取配当金の調整金額を計算するために、事前に税法の規定を勉強しなければなりません。また④の事業税は申告納税方式に該当し、申告書を提出した日に損金(還付の場合は益金)に計上できることについても理解しておく必要があります。

ここでは、書籍などを参考に加算・減算の内容を学びながら、実際にシート作成を行うことで、計算のしくみを理解していきます。

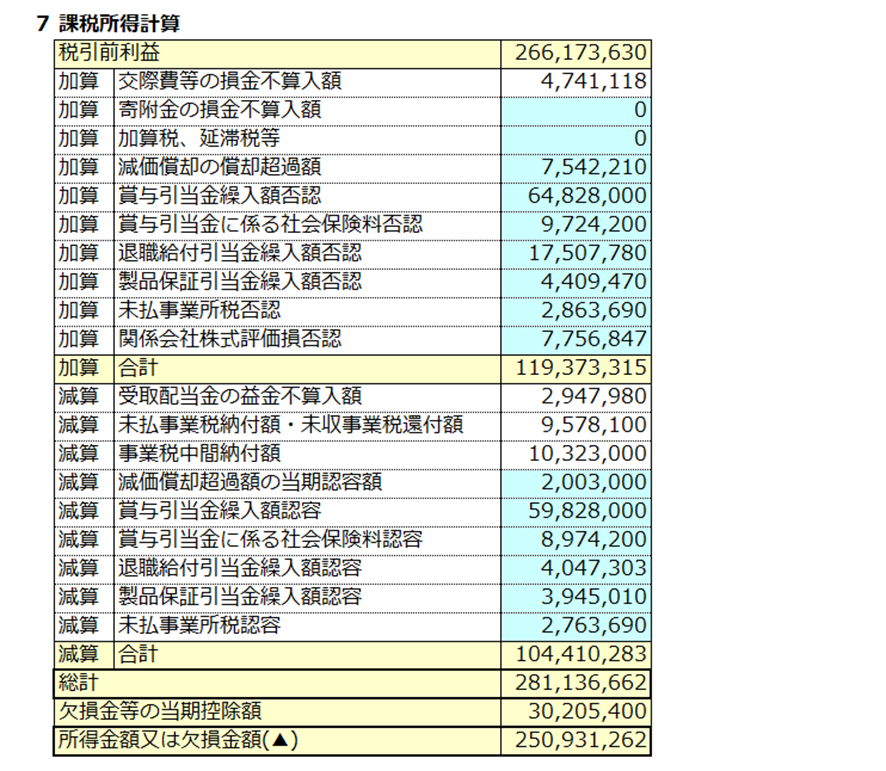

ステップ3 課税所得の計算の再現

ステップ2で解説した課税所得計算シートが完成したら、次はそのシートで前期の申告書別表4の課税所得計算を再現してみます。

この再現では、まず税引前当期純利益から課税所得の計算を行います。申告書別表4は通常、税引後当期純利益から課税所得を計算する形式となっていますが、この段階では税額はまだ計算されておらず、その計上も未了であるため、「税引前当期純利益=税引後当期純利益」として扱います。

そして事前に洗い出した、加算・減算項目の金額を集計し、その金額を課税所得計算シートの該当項目に入力して、課税所得を計算します。

(ステップ4以降の解説は後編へつづく)

<執筆者紹介>

葛西一成@元上場企業経理部長

東証プライム・グロース上場2社で経理部長を経験後、独立開業。独立後は上場企業の決算業務フォロー、会計関連システム開発導入サポート、経理パーソン向けキャリアサポート、執筆活動に注力。X(旧Twitter)では、フォロワー1.7万人超の「経理部IS」アカウントにて、経理の仕事に関する情報を発信中。

著書に『経理のExcelベーシックスキル』(中央経済社)、『組織を整え人材を活かす強い経理の作り方』(税務研究会出版局)がある。

株式会社IS経理事務所 https://www.is-keiri.com/

経理部IS(@keiri_IS)

<著書紹介>

『経理のExcelベーシックスキル』(葛西 一成 著、中央経済社)

▶︎業務効率がアップするノウハウを現場経験豊富な著者が伝授します! Excelの難しい機能を極める前に知っておきたい使い方から管理方法まで。チーム全員に必須の1冊です。

【「経理のための実践的勉強法」バックナンバー】

第1回:スキルアップを目指そう!

第2回:前払費用の実務

第3回:賞与引当金の実務(前編)(中編)(後編)

第4回:固定資産実務をマスターするまでの道のり

第5回:固定資産の実務における基本的な理解(前編)(後編)

第6回:法人税等の計算スキルを身につける(前編)(後編)

第7回:税効果会計の勉強の進め方<基礎スキル>(前編)(後編)

第8回:税効果会計の勉強の進め方<実務スキル>(前編)(後編)

第9回:リスタートにあたってのイントロダクション

第10回:一人前の経理になるためのステップ事例(中小企業編)

第11回:一人前の経理になるための勉強ステップ事例【中堅・大企業編】

第12回:経理業務におけるタイムマネジメントのしかた

第13回:経理実務の勉強スケジュール

第14回:まともな引継ぎがない場合の経理実務キャッチアップ方法【前編】

第15回:まともな引継ぎがない場合の経理実務キャッチアップ方法 (中編)

第16回:まともな引継ぎがない場合の経理実務キャッチアップ方法 (後編)

*

経理部ISこと、葛西一成@元上場企業経理部長さん執筆のバックナンバー記事もぜひご覧ください!

【連載バックナンバー(全10回)】

第1回:現役経理部長が教える! 経理の仕事でExcelがマストな3つの理由

第2回:現役経理部長が教える! 経理に必要な4つのExcelスキル~ミス削減&作業効率化にマスト!

第3回:現役経理部長が教える! 仕事が効率化するExcelを‟見やすくする”スキル

第4回:現役経理部長が教える! 今すぐやるべき‟Excelでミスを防ぐ”方法

第5回:現役経理部長が教える! 仕事で評価される‟わかりやすいExcelの表”を作成する方法

第6回:現役経理部長が教える! Excelを使いやすくする5つの方法(前編)(後編)

第7回:現役経理部長が教える! 経理業務の効率化に役立つ! 使いやすいExcelファイルの管理方法(前編)(後編)

第8回:現役経理部長が教える! 仕事スピードを速くするExcel関数とショートカットキー

第9回:現役経理部長が教える! Excelピボットテーブル活用術

第10回:現役経理部長が教える! 作業効率化に役立つExcel機能3選