資産評価の基準

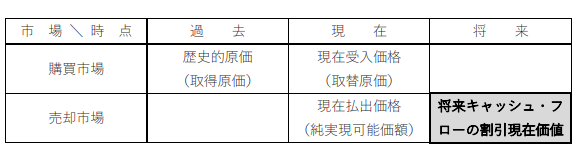

『財務会計講義』p.80の図表4-1「資産評価の諸基準」を引用してみよう。

| 企業が保有資産を利用して生産した財やサービスを販売する将来時点での売却市場の価格を考えて、将来の現金流入額を予想することができる。これを将来キャッシュ・フローというが、それを現在の時点での価格に換算するため、利子率で割引計算した評価額が割引現在価値である。 |

今回は「割引現在価値」をテーマにしているため、その部分だけをピックアップしたが、資産の評価基準には上記の表のように、さまざまな基準が存在している。

ここには「時価」概念も含まれているため、本連載の第1回「時価」と合わせて『財務会計講義』p.89-90を復習しておくとよいだろう。

p.90では、時価算定に用いるレベル3のインプットとして、「たとえば、合理的に予測された将来キャッシュ・フローの割引現在価値がこれに該当する」としている。

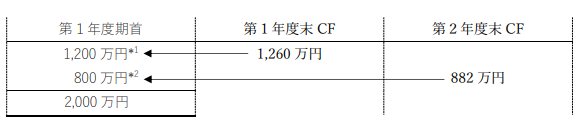

設 例(機械の割引現在価値)

企業は第1年度期首に株主から2,000万円の出資を受け、ただちにその全額で機械を購入する。負債は存在しない。この機械を利用した経済活動により、第1年度末および第2年度末に、それぞれ1,260万円および882万円の純キャッシュ・フローが得られる。2年経過後の機械の価値はゼロである。純キャッシュ・フローは各年度末に、すべて配当として株主に分配される。割引現在価値の計算に用いる利子率は5%とする。

第1年度期首の割引現在価値の計算

*1 1,260÷1.05=1,200万円

*2 882÷1.05÷1.05=800万円

第2年度期首の割引現在価値の計算

*3 882÷1.05=840万円

資産は、企業にキャッシュ・フローをもたらす能力をもった経済的資源であるから、当該機械から得られるキャッシュ・フローを資産評価の基礎として用いられ、利子率5%で割り引いた現在価値が当該機械のその時点の価値を表すのである。

これと同様の評価は、本連載の第5回「減損処理」の設例(固定資産の減損処理)に載っているので、復習しておくとよいだろう。