加藤久也

(税理士/名城大学大学院非常勤講師)

こんにちは、税理士の加藤 久也です。

私は税理士業のほかに、専門学校や大学で講師を務めてきましたが、税理士試験の税法科目に合格した方から、「試験対策として国税庁Q&Aを読んでおいてよかった」との声を多く聞きます。

来年以降に税法科目を受験する予定のみなさんは、この「国税庁Q&A」をご存じでしょうか。

今年受験された方は、この「国税庁Q&A」を読まれていたでしょうか。

本記事では、消費税法を題材に、「国税庁Q&A」がどのようなものか紹介し、受験にどう役立てるとよいのか説明します。

国税庁Q&Aとは?

国税庁は、法令の具体的取扱例として、そのウェブサイトでさまざまなQ&Aを公表し、誰でも見ることができるようにしています。

これらのQ&Aは、たとえば、「消費税の軽減税率制度に関するQ&A(個別事例編)」の表紙に、

‥‥‥この「消費税の軽減税率制度に関するQ&A」は、軽減税率制度について、広く国民の皆様に理解を深めていただけるよう、わかりやすく解説したものです。また、今後、寄せられた質問や頂いた疑問点を踏まえて、随時、追加や掲載内容の改訂を行っていく予定です。

とあるように、国税庁が具体的事例を法令に当てはめ、その解釈を示したものと考えられています。

合格発表を待つ受験生は、今こそ国税庁Q&Aを読んでみよう!

国税庁Q&Aにある内容のうち、受験上必要な項目は、もちろん市販の書籍や専門学校が作成するテキストにも掲載されています。そのため、「あえて国税庁Q&Aを読まなくてもいいのではないか」との考え方もあります。

たしかに時間に余裕がなければ、そうした判断も必要ですし、まだ税法の勉強を始めたばかりの方にとっては、すぐに読んだところで理解できるものではないかもしれません。

しかし、今年度受験された方は、合格発表を待っているこの時期は、時間と心に比較的余裕があるのではないでしょうか。

来年再挑戦しようという方や、合格しているかどうか不安な方は、今の時期にこそ一度、国税庁Q&Aに触れておくことをオススメします。

しかも実務にも役立つため、「合格」しても無駄にならない知識です。

令和3年度試験で国税庁Q&Aを見ていたら解けた問題

国税庁Q&Aには、実務上、迷うことが多い事例が掲載されています。

そのため、国税庁Q&Aは、税理士試験の出題者においても「受験者に問いたい」と思わせる内容であり、国税庁が判断を示していることから解答が一意に定まるため、出題が多くなると考えられます。

実際、令和3年度税理士試験でも、国税庁Q&Aに基づいたと思われる問題がありました。

たとえば、第一問問2は、取引事例の正誤を判断し、その判断理由を解答する問題でしたが、出題された4つの事例のうち、(1)と(3)の2つが国税庁Q&Aに掲載されているものでした。

(1)の問題から見てみましょう。

| 令和3年度税理士試験 消費税法 第一問問2(1) プロスポーツチームを運営する法人Aは、非居住者である個人事業者Xを当該チームの監督として招き、当該チームの競技指導を受けてその対価を支払った。Aは、同監督から受ける競技指導に係る役務の提供を消費税法上の特定役務の提供として処理している。 |

この事例と同じ内容が「国境を越えた役務の提供に係る消費税の課税に関するQ&A」問43-2にありました。

Q 非居住者であるスポーツチームの監督やコーチが行う、監督・コーチとしての役務の提供は「特定役務の提供」に該当しますか。

A 「特定役務の提供」は、国外事業者である職業運動家が行うスポーツ競技等への出場等が該当します。したがって、国内のスポーツチーム等が非居住者である監督、コーチ等から競技指導などの役務の提供を受けた場合であっても、監督、コーチ等は職業運動家に該当しませんので、当該役務の提供は「特定役務の提供」には該当しないこととなります。

どうでしょうか。本試験前に、この国税庁Q&Aを確認していれば、自信をもって解答できたのではないでしょうか。

次に、(3)の問題を見てみましょう。

| 令和3年度税理士試験 消費税法 第一問問2(3) 不動産業を営む法人Cは、国外に所有している土地の売却のために、国内の弁護士Yに対し、国内において行ったコンサルティングに係る手数料を支払った、Cは、仕入控除税額の計算に当たって、課税売上割合が95%に満たないことから、個別対応方式(消費税法第30条第2項第1号に規定する計算方法)を適用しており、当該コンサルティングに係る手数料を課税資産の譲渡等以外の資産の譲渡等にのみ要するものに区分している。 |

この事例と同じ内容は、「「95%ルール」の適用要件の見直しを踏まえた仕入控除税額の計算方法等に関するQ&A〔Ⅱ〕【具体的事例編】」の問2-1にあります。

Q 当社が国外に所有する土地の売却のために国内の弁護士に対してコンサルティング料を支払いました。当社は、仕入控除税額の計算に当たっては、個別対応方式を適用していますが、国内における土地の譲渡は非課税売上げとなることから、国外における土地の譲渡に伴い弁護士に対して支払ったコンサルティング料は、非課税売上対応分に区分することとなるのでしょうか。

A 国外において行う資産の譲渡等は全て課税資産の譲渡等に該当します。したがって、質問の国外に所在する土地の譲渡のように、国内において行えば非課税となる資産の譲渡等のために要する課税仕入れ等であっても、個別対応方式を適用する場合には課税売上対応分として仕入控除税額を計算することになります(基通 11-2-13)。

こちらもまったく同じ事例です。ここまで同じ状況の出題に疑問は残るものの、これらの国税庁Q&Aを確認していた受験生にとっては有利な問題だったことと思われます。

国税庁Q&Aの効果的な読み方は?

ここで、国税庁Q&Aの活用方法を紹介します。

まだ勉強を始めたばかりの方も、学習が進んで国税庁Q&Aを読む際に、参考にしてみてください。

■応用理論対策として

「問」の内容を読み、解答を考えます。

このとき、結論だけではなく、根拠法令(理論テキストの番号)も考え、関連する規定をもれなくピックアップすることが大切です。

実際に答案を書く必要はありません。もちろん書いてもいいですが、それより多くの「問」にあたることのほうが重要です。

応用理論対策では、問題に対する結論とその理由を、法令を根拠に説明する力を養う必要があります。

国税庁Q&Aの「答」は、応用理論問題の模範解答のように、きちんと結論や理由、根拠法令を示しているので、自分の考え方が正しいかどうか判断することができます。

■計算対策として

こちらも「問」の内容を読み、解答を考えてみてください。その後、「答」で解答を確認します。

正解だった場合には、詳細に読み返す必要はありません。間違えたり迷ったりした「問」について、「答」をしっかり読んで確認しましょう。

こうすることで、短時間で多くの国税庁Q&Aを確認することができます。

■直前期の学習を効率的にするために

間違えたり迷ったりした「問」の番号を記録しておくと、直前期など、あとから復習するときに役立ちます。

記録しておくことで、自分の弱点が浮き彫りになるので、国税庁Q&Aが自分専用の参考書になります。

受験対策に必読! オススメ消費税法Q&A

最後に、受験対策として読んでおくことをオススメしたい消費税法に関するQ&Aを紹介します。

(1)消費税の軽減税率制度に関するQ&A

受験にも、実務にも必要な情報が満載です。

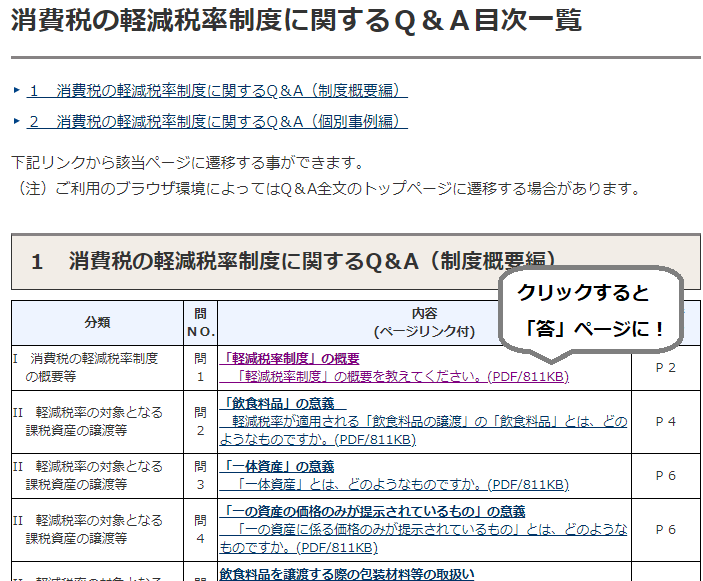

このQ&Aに関しては、国税庁に「目次一覧」ページがあります。「問」の内容が一目でわかるとともに、クリックすると「答」にリンクします。

このページを活用すると、効率的に勉強できますので、ぜひ試してみてください。

→消費税の軽減税率制度に関するQ&A(制度概要編)

消費税の軽減税率制度に関するQ&A(個別事例編)

(2)国境を越えた役務の提供に係る消費税の課税に関するQ&A

「国境を越えた役務の提供」が苦手な方にオススメです。具体的事例で考えると、試験問題に対応しやすくなります。

(3)輸出物品販売場制度に関するQ&A

最近、毎年改正されている論点です。

計算問題ではあまり問われませんが、理論問題でときどき出題されています。

マニアックな感じもありますが、余裕のあるうちに読んでおくことをオススメしたいQ&Aです。

おわりに

受験生のみなさん、合格はゴールではありません。

実務に対応するために必要な知識を得ることを目的として勉強を続けましょう。

そうすれば、合格発表の日には、「合格」と「実務に対応するための力」の両方を手に入れることができます。

そして、こうした努力を続けられる人こそ、税理士となる能力を備えた人なのだと思います。頑張ってください。

<執筆者紹介>

加藤 久也(かとう・ひさや)

税理士/名城大学大学院非常勤講師(消費税法担当)

1991年、富山大学理学部卒。1991年~1995年、株式会社日立製作所に勤務。1998年、税理士試験合格。2000年、税理士登録。2002年、愛知県春日井市に加藤久也税理士事務所開業。税理士業のほか、1998年~2019年に名古屋大原学園、2016年より名城大学、2019年より愛知淑徳大学にて非常勤講師を務める。2017年より東海税理士会税務研究所研究員、2021年より同研究所副所長に就任。2019年より日本税法学会所属。著書に『ワークフロー式消費税[軽減税率]申告書作成の実務』(共著、日本法令)がある。