カズメロ@税理士

【編集部より】

事業会社で働く税理士(有資格者)が、どのような仕事をしているのかという話はなかなか表に出てきません。しかし、実際は経理・財務のフィールドで活躍する税理士も多くいます。

そこで、実際に事業会社で働くカズメロ@税理士さんに、いわゆる「企業内税理士」としての働き方についてお聞きしました。税理士受験生にとって、将来を考えるきっかけになるハズです!

はじめに

皆さん、こんにちは。カズメロ@税理士です。

私は現在、某大手企業グループの経理シェアードサービス会社にて、経理部門内の税務担当として勤務しています。また、現職に勤務しながら税理士登録をし、いわゆる「企業内税理士」としての一面も持っています。

今回は企業内税理士としての働き方、企業内税理士になった理由、税理士登録についてご紹介します。

「企業内税理士」としての働き方

当社には多数の経理社員が在籍しており、各グループ会社の経理業務を担当しています。私の所属する部署では、グループ全体の意思決定・経営戦略を担う持株会社1社及びその傘下のグループ会社2社の計3社を担当しています。10名程度のチームで入金・支払・人件費・固定資産などの業務ごとに担当が分かれており、私は前職の税理士法人での勤務経験を活かし、税務担当を任されています。

税務担当の業務をご紹介します。

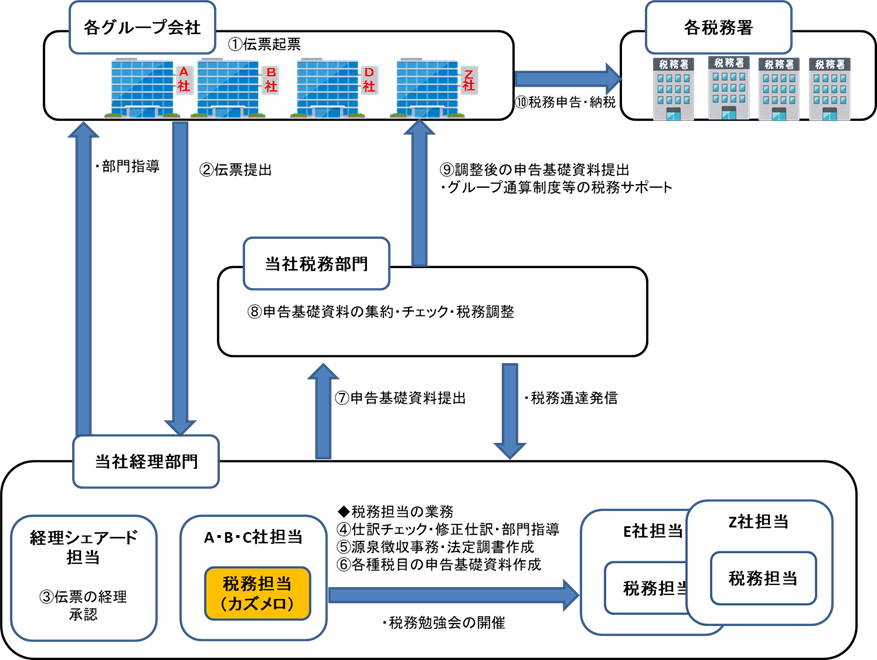

当社グループの経理・税務業務の流れを図1に示しています。グループ会社の各部門が起票した経理伝票は当社の経理シェアード担当へ集約したうえで精査・経理承認され、経理システムへ仕訳記帳されます。税務担当の業務は、その後の工程となります。記帳された仕訳データについて税務の観点からチェックを行い、誤りがあれば修正仕訳を起票したり、部門へ直接指導したりします。

全体の仕訳の妥当性を確認したら、必要な仕訳データを集計し、源泉徴収事務や各種税目(消費税・事業所税)の申告基礎資料の作成を行います。私が作成した申告基礎資料を基に、各グループ会社が税務申告を行う流れとなりますので、申告の基礎となる数値を正確に集計することが私の重要な責務です。また、税理士資格もある私は、他の経理部門に対して税務に関する勉強会を開催し、全体の税務スキルの底上げも行っています。

毎月月初に決算を行い数値を固めますので、経理社員は毎月月末月初は繁忙となります。税務担当としては、12~1月(法定調書)、2~4月(事業所税)が特に繁忙です。中でも事業所税は課税標準が事業所の面積と従業員の給与等で決まる税金ですので、全事業所の施設担当者や人事部門から必要な資料を回収し集計する大仕事となります。

また、当社には各部署に税務担当が配置されていますが、その上位組織として税務部門があります。税務部門ではグループ通算制度を適用している子会社の税務サポートの他、各税務担当へ税務に関する通達を発信したり、各税務担当が作成した申告基礎資料を集約してチェックしたり、グループ全体の税務の中枢を担っています。よって、私を含む各税務担当は税務部門と連携をとりながら税務担当業務を遂行しています。

当社では税理士登録をしているのは私1人ですが、未登録の税理士有資格者は何人か在籍しており、経理部門の税務担当や税務部門に配置されています。税理士資格がなくとも税務担当業務は担えますが、税理士試験に合格していることで一定の税務スキルは担保できているので、税務担当や税務部門への道は拓けやすいです。

図1:当社グループの経理・税務業務の流れ

企業内税理士になった理由

前述の通り、税務担当業務を担うのに税理士登録は必要ありませんが、私の場合、下記2点の理由で税理士登録を行いました。

理由① 税理士会の研修を受講することができる

税理士になると、年間36時間以上の研修受講義務が生じます。受講対象の研修は、オンライン上たくさんある中から自分の受けたいものを選択し受講し放題なので、知識のアップデートや自己研鑽に役立てることができます。

理由② 対外的に税理士と名乗ることができる

私は某税理士の任意団体にも所属しており、税理士や他士業の方との名刺交換の頻度が多いです。税理士未登録だと、税理士試験合格者としか名乗れませんが、税理士登録していれば税理士とはっきり名乗ることができます。

企業内税理士としての税理士登録について

企業内税理士としての登録の場合、ポイントが大きく3つあります。

1つ目が、開業税理士として登録するということです。

税理士は3つ登録形態が税理士法で定められており、いずれかで登録する必要があります。

①開業税理士・・・税理士事務所を設け、その事務所の所長として税理士業務を行う人

②社員税理士・・・税理士法人の共同経営者として税理士業務を行う人

③所属税理士・・・税理士事務所や税理士法人に雇用され、税理士業務を行う人

このうち、企業内税理士の場合、必然と①開業税理士の一択となります。

つづいて2つ目が、税理士事務所をどこに設けるかです。

開業税理士としての登録の場合、実際は開業するわけでなくても、形式上税理士事務所を設け、税理士業務を行える状態を整える必要があります。

私の場合、自宅の賃貸マンションに税理士事務所を設けることとしました。ただし、賃貸契約書上は「住居専用」となっていますので、「税理士事務所設置同意書」という様式を提出する必要があり、管理会社と大家さんの署名をもらうこととなりました。

最後に3つ目が、現職が副業可能かどうかです。

税理士事務所を設けるということは、副業ができる状態にするということですので、「業務執行に関する誓約書」という様式を提出する必要があり、現職の署名・押印をもらうこととなりました。現職は副業禁止となっていますが、税理士登録のために必要な書類であって、実際は副業をするつもりはない旨を説明し、了承をもらいました。

おわりに

企業内税理士として事業会社に貢献していくのも1つの働き方ですし、将来的な独立を見据えて事業会社で経験を積みながら準備を進めていくのも1つの働き方と思います。

私は後者で、当原稿執筆時点で現職には退職希望を告げ、独立開業に向けて準備を進めている途中です。税理士になれば人生の選択肢が増えますので、是非将来を考えるきっかけになればと思います。

<執筆者紹介>

カズメロ

税理士

大卒後情報システム会社でSEとして勤務するが、独立志向の強い友人達に触発され、自身も手に職をつけて彼らを支えたいという想いから税理士を志し、税理士法人に転職。中小法人・個人の税務会計の実務を経験。その後大手グループの経理シェアード会社へ転職し、税務担当として大法人の源泉徴収事務、国際税務、消費税、事業所税、税務勉強会講師等に従事。

2023年9月に税理士登録し、現在は独立開業に向けて模索中。

-150x112.jpg)

-150x112.jpg)