調 勇二(東洋大学経営学部准教授)

【編集部より】

話題になっている経済ニュースに関連する論点が、税理士試験・公認会計士試験などの国家試験で出題されることもあります。でも、受験勉強では会計の視点から経済ニュースを読み解く機会はなかなかありませんよね。

そこで、本企画では、新聞やテレビ等で取り上げられている最近の「経済ニュース」を、大学で教鞭を執る新進気鋭の学者に会計・財務の面から2回にわたり解説していただきます(執筆者はリレー形式・不定期連載)。会計が役立つことに改めて気づいたり、新しい発見があるかもしれません♪ ぜひ、肩の力を抜いて読んでください!

いきなりですが、質問です。

株式会社スノーピーク(以下、スノーピーク)、大正製薬ホールディングス株式会社(以下、大正製薬HD)、株式会社ベネッセホールディングス(以下、ベネッセHD)、この3社にはどのような共通点があると思いますか。

スノーピークはキャンプ用品や登山用品を中心に扱うアウトドア用品メーカーです。キャンプを趣味とする人はスノーピークという企業名に聞き覚えがあるかと思います。

大正製薬HDは胃腸薬の大正漢方胃腸薬、風邪薬のパブロンなどを製造・販売する大正製薬株式会社の持ち株会社です。同社は医師による処方箋を必要としない一般用医薬品に強みを持っているため、日頃からその名前を見聞きする機会も多いでしょう。

ベネッセHDは、通信教育事業を主力とする企業であり、「こどもチャレンジ」や「進研ゼミ」といった同社の通信教育講座を受講したことがある人もいるかもしれません。

このように事業内容が大きく異なる3社には、(1)一般消費者向けに製品・サービスを提供している、(2)日本の上場会社である、という共通点があることに気づいた人もいるでしょう。しかし、これら以外の共通点を挙げられた人は少ないかもしれません。

実は、この3社はいずれも2023年の年末から2024年の年始にかけて、MBO(management buyout)、つまり経営陣による自社買収の実施を発表しています。

上場会社においてMBOが実施される場合、会社経営陣は自己資金や借入、プライベートエクイティ・ファンド(以下、PEファンド)との共同によって、自社株式の買付を行います。MBOが完了するとその会社は上場廃止となります。

増加する国内のMBO

それでは、実際にどれだけの日本企業がMBOを実施しているのでしょうか。

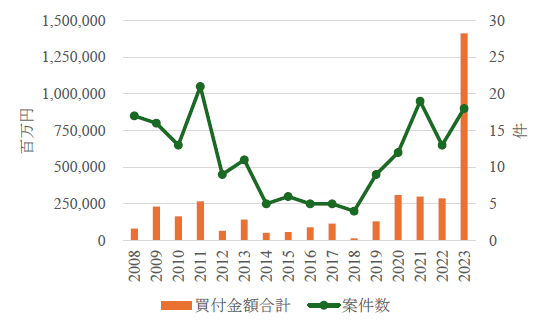

図1は2008年以降の国内上場会社におけるMBOの実施件数及び買付金額合計の推移を示しています。この図からわかるように、2019年以降、MBOを実施する国内上場会社数は増加する傾向にあります。

直近の2023年は、大正製薬HDが買付金額7,077億円、ベネッセHDが買付金額2,079億円でMBOを実施するなど、買付金額が1,000億円を超える大型のMBOがあり、複数のメディアが日本企業におけるMBOについて取り上げています(日本経済新聞、ブルームバーグ、NHK)。

上場のベネフィットとは?

日本においては毎年100社近くの企業が新規上場を果たす一方で、なぜ非上場化を選択する企業が存在するのか疑問に思う人もいるでしょう。

企業は上場によって資金調達手段の多様化や発行株式の流動性を高めることができます。それに加えて、上場企業であることが一種のステータスとなり、知名度や社会的信用の向上に繋がり、事業活動にポジティブな影響がもたらされることも期待できます。私自身も、就職活動をしている大学生から、就職先として上場企業あるいはそのグループ会社であることを重視していると聞いたことがあります(もしかしたら保護者の方の意向もあるのかもしれません)。

ベネッセHDはなぜMBOを行うのか?

このような上場のベネフィットがあるにもかかわらず、なぜ企業は非上場化を選択するのでしょうか。この点について、MBOの発表に際して経営陣が出したコメントを見てみましょう。

2023年11月10日、スウェーデンに本社を置くPEファンドであるEQT ABグループは、ベネッセHDの創業家[1]と共同で同社株式の公開買付を実施することを公表しました。ベネッセHDは同日に開催した2024年3月期第2四半期決算に係る決算説明会のなかで、本MBOに対して賛同表明及び応募推奨を行っています。

同社の小林仁代表取締役社長はMBOに対して賛同表明及び応募推奨を行った理由として、MBO実施による非公開化[2]によってEQT ABグループの持つ経営資源の同社への投入が可能になり、シナジーが創出される結果として、同社が2023年5月に公表した変革事業計画をスピードと質を上げて実現できる点を挙げていました[3]。

同社の主力事業である「進研ゼミ」については、会員数の減少傾向が続いており、2012年4月時点の294万人から2023年4月時点では160万人にまで減少しています(2012年比45.6%減)。同社は主力事業が低迷する中で事業改革を急ぐ必要に迫られていたのかもしれません。

ただ、同社の説明では、上場のベネフィットとコスト、裏を返せばMBO実施による非上場化のコストとベネフィットに関してあまり議論されていません。それゆえ、上述の小林社長の説明がMBOに賛同する理由として妥当かどうかについては、慎重に検討する必要があるでしょう。

どのような企業がMBOをするのか?

そこで、MBOに関する研究にも目を向けてみましょう。MBOに関しては多くの研究がなされており、どのような企業においてMBOが実施される傾向にあるのかが明らかにされています。

先行研究では、株式市場における情報生産が低水準な企業や流動性が低い企業、外部資金の需要が小さい企業ほど、MBOを実施する傾向にあることがわかっています。これらからは、株式上場のベネフィットが小さい企業ほどMBOを実施して非上場化を選択することが示唆されます。

経営陣は割安なタイミングを狙ってMBOを行っている?

MBOの実施に関する別の論点として、「経営陣は株式市場におけるタイミングを計ってMBOを実施しているのか」という論点があります(マーケット・タイミング仮説)。この仮説では、経営陣は自社の価値について外部者よりも情報優位に立っているため、株式市場において自社が過小評価されているタイミングを特定して、MBOを実施することができると考えられています。

先行研究では、自社株価の下落、企業が属する業種に対する株式市場の過小評価や、高水準の経済政策の不確実性を経験した企業ほど、MBOを実施することが明らかにされています。これらはマーケット・タイミング仮説と整合的な証拠といえます。つまり、一般的な傾向として、経営陣は自社の価値が過小評価されているタイミングでMBOを行うことによって、株式の売り手である一般株主から買い手である経営陣やPEファンドに富の一部を移転していると言えそうです[4]。

MBOにおける買付プレミアム

なぜこのような懸念があるにもかかわらず、少なくない企業においてMBOが実施され成立する、つまり一般株主の多くは買付に応募して株式を売却するのでしょうか。実は、経営陣やPEファンドは、MBO発表前の株価に一定程度上乗せした買付価格を設定して買付を行うことが一般的です。

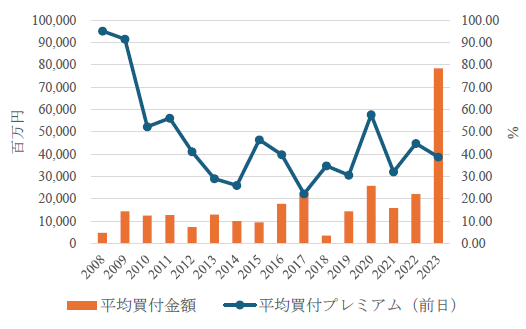

図2は2008年以降の国内上場会社におけるMBOを対象に、各年の平均買付プレミアムおよび平均買付金額の推移を示しています。

ここでいう買付プレミアムとは、MBO発表前日の株価に対してどれだけ上乗せして株式を買い付けるかを表しています。MBO発表前日の株価が1,000円で、MBOの買付価格が1,450円のとき、買付プレミアムは45%となります。

図2からは日本企業におけるMBOでは平均して30~50%ほど上乗せされた買付価格が設定されていることがわかります。

次回に向けて

今回のコラムでは、大型案件が相次ぐなど最近注目されつつあるMBOについて取り上げ、なぜ経営陣がMBOを行うのかを実際の事例や先行研究における発見事項をもとに説明しました。

MBOによる非上場化、つまり株式市場からの退出というダイナミックなイベントの背後にどのようなメカニズムが働いているのかがよりクリアになったのではないでしょうか。

次回のコラムでは、MBOの実施が企業の業績や株価にどのような影響を及ぼすのかを説明する予定です。

(後編へつづく)

<執筆者紹介>

調 勇二(しらべ・ゆうじ)

2018年3月に一橋大学大学院商学研究科博士後期課程を修了し、博士(商学)を取得。2018年4月に東洋大学経営学部に講師として着任、2022年4月から東洋大学経営学部准教授。

専門は財務会計とコーポレート・ファイナンス。

[1] 創業家出身の福武英明氏が非業務執行取締役に就いています。

[2] 厳密に言えば、「非公開化」と「非上場化」は異なる意味を持ちますが、MBOの文脈ではほぼ同義として用いられることが多いため、この記事でも両者を区別せずに用います。

[3] 2024年3月期第2四半期決算説明会の動画および書き起こし参照。

[4] 経済産業省は2019年に「公正なM&Aの在り方に関する指針」、2023年には「企業買収における行動指針」を策定しました。MBOのような利益相反が生じうるM&Aにおいて一般株主が不利益を被らないよう、政府も配慮していることが窺えます。