2023(令和5)年10月1日から、消費税の適格請求書等保存方式、いわゆる「インボイス制度」が導入されます。

受験生の皆さんも、職場などで話題にすることが増えてきたのではないでしょうか。

でも、「今さら職場の先輩に聞くのはちょっと気が引けるな…」という人もいるかもしれません。

そこで、このコラムでは、税理士の入江日和先生に、漫画やイラストをまじえてインボイス制度のことをやさしく解説していただきます(毎週水曜日掲載予定・全10回)

#1 届出はお早めに! インボイス制度の「スケジュール」を今一度、確かめよう!

税理士 入江日和

顧問先の登録申請書の提出はもう済んでいますか?

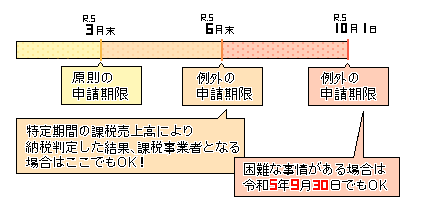

インボイス制度が導入される2023(令和5)年10月1日から登録を受けるには、2023(令和5)年3月31日までに登録申請書を提出しなければなりません(特定期間の課税売上により課税事業者となる場合には令和5年6月30日まで提出期限が延長されます)。

また、「この期限までに申請書を提出できないことにつき困難な事情がある場合」には、2023(令和5)年9月30日が提出期限となります。

「困難な事情」は程度を問わないため、「制度理解に時間がかかった」などの記載でも問題ありません。

2023(令和5)年9月30日が最終的な提出期限となります。

とはいえ、時間に余裕があるからと着手を後回しにするべきではありません。

すみやかに取り掛かるべき3つの理由を説明します。

理由① 登録申請すべきかの判定をしなければならない

「そもそも、登録をすべきか」という判断をしなければなりません。

課税事業者でも、塾などの顧客がインボイスの交付を求めないような業種であれば登録の必要はありません。

免税事業者であっても、取引先の要請などにより課税選択をする場合は登録が必要となります。

顧問先にしっかりと説明をし、理解をしてもらった上で、判断をしなければなりません。

理由② 登録申請から登録の通知までに時間がかかる

登録申請書を提出してから登録の通知を受けるまで、国税電子申告・納税システム(e-Tax)で2週間、書面による提出で1ヵ月ほどかかります。

そして、通知を受けるまでの期間は、適格請求書の発行はできません。

これは例えば2023(令和5)年9月30日ギリギリに提出すると、登録は2023(令和5)年10月1日になりますが、通知が来るまでは適格請求書の発行ができないということです。

すると通知を受けてから、遡って登録番号などの不足情報を取引相手に書面などで知らせなくてはならない、なんてことになるかもしれません。

顧問先及びその取引相手両方の二度手間となってしまいます。

このように、提出から通知までタイムラグがあるため、早めに提出をしておくべきだと言えます。

理由③ 国税庁Webサイトの掲載に時間がかかる

インボイスの登録を受けた事業者は、国税庁の「適格請求書発行事業者公表サイト」に公表されます。

しかし、これもあまり遅くに提出してしまうと、制度開始時に公表サイトへの掲載が間に合わなくなる可能性があります。

取引先が公表サイトを見て確認した際、掲載されていないことで余計な混乱を招いてしまいかねません。

2023(令和5)年10月1日の公表サイト掲載に間に合わせるため、早めの提出が肝心です。

まとめ

まとめ

早くから登録申請に取り掛からないと、開始直前になってバタバタ……では顧問先にも不親切ですよね。

しっかり準備をして、来る2023(令和5)年10月1日に備えましょう!

次回(来週水曜日)は、「登録する?しない?の判断基準(仮)」を取り上げる予定です。

【執筆者紹介】

入江 日和(税理士)

1988年奈良県生まれ。普通高校中退後、通信制高校を卒業。地元の食品スーパーにてフリーターを数年した後、独学で簿記を学び、税理士試験簿記論・財務諸表論まで独学で合格。その後、税法科目に1年1科目ずつ合格し、第67回税理士試験にて官報合格。2018年7月税理士登録。個人税理士事務所にて4年勤務した後、現在は、都内税理士法人に勤務。

主な著書に、『フリーター、税理士になる! 簿・財独学&税法一発合格法』(中央経済社)がある。

①-150x112.jpg)