【解答】

【解説】

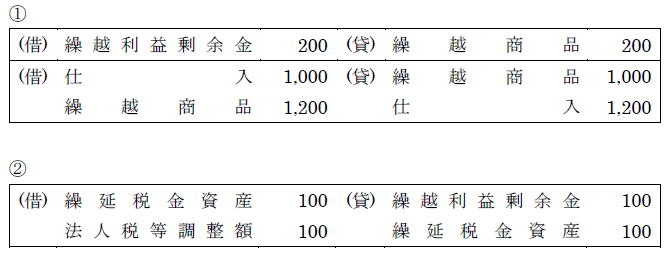

① 遡及適用による累積的な影響額は前期の期末商品残高の差額です。本問では、移動平均法から先入先出法への変更により商品の残高が200減少するため、繰越商品(当期首)を減らすとともに、同額だけ遡及適用により過年度の売上原価が増えるため繰越利益剰余金を減らします。

そのうえで、変更後の先入先出法による期首商品と期末商品の残高により、売上原価を計算する仕訳を行います。

② 会計方針の変更を遡及適用したとしても、過年度の課税所得計算まで変わるわけではありません。つまり、会計上の商品の前期末残高は1,000へ変更したのに対し、税務上の前期末残高は1,200のままです。

また、①の最初の仕訳にもあるように、会計上は過年度の売上原価(累積的な影響額として仕訳上は繰越利益剰余金)を200増やしたのに対し、税務上は増やす前のままです。そこで、遡及適用によって過年度において会計上と税務上の差異が発生しています。差異200に対して法定実効税率50%をかけ合わせた100を遡及適用に伴う税効果会計の遡及の処理として仕訳が必要になります。

ただし、変更に関して当期から国税局(法人の規模によっては税務署)の承認を得たことで、税務上も当期末の商品は先入先出法によって計算することになります(税務上の期首商品は移動平均法のまま)。

つまり、商品の当期末残高は会計上・税務上ともに先入先出法の1,200となり、差異が解消します(当期の会計上の売上原価は先入先出法1,000+12,000-先入先出法1,200=11,800、税務上は移動平均法1,200+12,000-先入先出法1,200=12,000)。

よって、税効果会計に関して、繰延税金資産を取り崩す仕訳も必要となります。

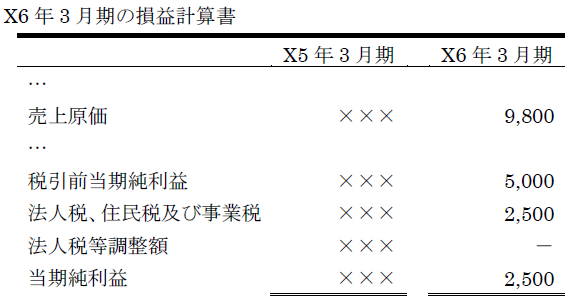

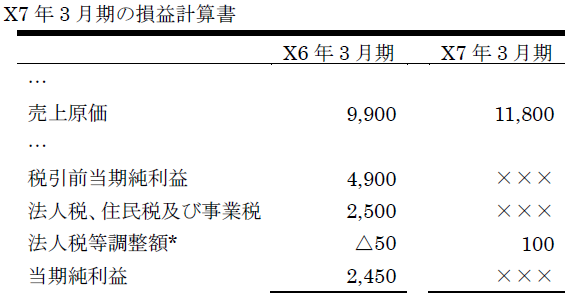

補足:2期併記の場合の財務諸表

*遡及適用にともなう法人税等調整額はX6年3月期で△50となっていますが、さらに前の期において△50生じており(X6年3月期の商品期首残高の差額100×50%より)、X7年3月期の取り崩しは100となります。

つぶ問は、2018年9月号~2019年8月号までの連載「独学合格プロジェクト 簿記論・財務諸表論」(中村英敏・中央大学准教授/小阪敬志・日本大学准教授)に連動した問題です。つぶ問の出題に関係するバックナンバーはこちらから購入することができます。