葛西一成@元上場企業経理部長(経理部IS)

【編集部より】

経理部に配属され、会計のことを勉強しないといけなくなったけど、仕事に直結する勉強法ってどうすればよいの? 担当することになった業務について知りたいとき、どのようにアプローチして、どんな本を読めばいい? そんな悩みを抱えている人もいるのではないでしょうか。

そこで、複数の上場企業で経理の実務経験のある、経理部ISこと葛西一成氏に、経理のための実践的な勉強法についてアドバイスをいただきます。ぜひ、スキルアップにお役立てください!(隔月掲載予定)

新人や若手が担当することの多い実務

本連載第2回目は「前払費用の実務」について解説します。

この前払費用の実務、どちらかと言えば初めて経理の仕事をする人や若手経理パーソンが担当することが多いのですが、実は重要論点も多く、ミスをしやすい実務でもあります。

そして、企業によって前払費用の処理の運用が異なり、一般的な簿記の知識だけで実務作業を把握するのは難しい場合もあります。

そこで今回は、前払費用の実務を担当するにあたって、どのような勉強をしたらよいのか順序立てて解説します。ぜひご一読いただき、前払費用の実務において参考にしていただければ幸いです。

「前払費用の実務」勉強の流れについて

経理における前払費用の実務作業をこなすためには、次の内容を順番に勉強していきます。

Step1:前払費用の基礎勉強

Step2:前払費用の実務における注意点の把握

Step3:実務作業をこなすための勉強

勉強といっても、資格取得のために何時間もかけて行うものではなく、短時間で実務に必要な知識を身に付けたのち、実際に行われる作業をシミュレーションしてみるといったものです。

Step1:前払費用の基礎勉強

前払費用の実務処理を行う際、まず「前払費用とはなにか?」を理解しなければなりません。

ここでは、前払費用の理解に必要な3つ内容を勉強します。

<前払費用の基礎勉強>

・前払費用とはなにか?

・前払費用と前払金の違い

・前払費用と長期前払費用について

前払費用とはなにか?

前払費用とは「一定の契約に従い、継続して役務の提供を受ける場合、いまだ提供されていない役務に対し支払われた対価をいう」とされています。サービスを継続的に受けるために、数ヶ月分もしくは1年分を先払いした費用と言い換えることができます。

なお、前払費用は損益の見越し・繰延べされる「経過勘定項目」に該当します。

実務処理としては、先払いの費用を資産に計上し、その後サービスを受けた時点で該当する費用へ振替していく流れとなります。

前払費用と前払金の違い

前払費用を理解するにあたって気をつけたいのが、前払金との違いを理解することです。前払費用は継続してサービスの提供を受ける場合に使用する科目です。例えば家賃や保険料、複合機の利用料、最近では年間契約のサブスク関連費用なども該当します。

一方、一度限りのサービスを受けたり、モノを購入したときに先払いするものは前払費用ではなく前払金で処理することになります。

この違いをしっかり理解しておかなければなりませんが、企業によっては前払費用と前払金を明確に区分せずに処理している場合もあるため注意が必要です。

前払費用と長期前払費用について

前払費用の中でも、決算日の翌日から起算して1年を超えてサービスを受けるものは長期前払費用となります。例えば、3年分の保険料を前払いした場合、1年を超える部分は長期前払費用として固定資産に計上します。

Step2:前払費用の実務における注意点の把握

前払費用の処理をするにあたって、把握すべき注意点が5つあります。

<前払費用の注意点>

・税務上の取り扱い

・重要性基準

・計上方法と費用処理

・管理会計の影響

・繰延資産と長期前払費用の関係

この5つを把握することで、前払費用の実務処理の理解が深まります。

税務上の取り扱い

前払費用は、先払いの費用を資産として計上しますが、税務上の特例を適用すれば「短期前払費用」として全額対象年度の費用(損金)に計上できます(参照:国税庁HP・タックスアンサー(法人税基本通達2-2-14))。

この税務上の特例を受けるには、次の要件を満たす必要があります。

・支払日から1年以内に役務が提供されること

・毎期継続して費用処理していること

・契約に基づき、継続的に同じサービス(等質等量)が提供されること

・収益の計上と対応させる必要がないこと

実際のところ、この要件を知らずに前払費用を一括費用計上している場合もあります。例えば書籍の年間購読料を一括支払いしたとき、この取引は役務の提供ではなくモノの購入であることから短期前払費用の対象外となるのですが、上記要件を知らずに一括費用処理してしまいます。

経理実務ではこの内容を勉強したうえで、前払費用は「資産計上するのか?」それとも「一括費用計上するのか?」を判断しなければなりません。

重要性基準

企業会計上は重要性の原則というものがあります。これは「重要性の乏しいものは簡便な処理や表示を認める」といったものであり、前払費用の場合、金額的に重要性が乏しいものは経過勘定項目として処理しない(一括費用処理する)ことが可能です。

ただし、実際の実務処理を行うにあたって、どの程度の金額が重要なのか? これを判断するのは正直難しいところです。

加えて、上記「税務上の取り扱い」で解説した「短期前払費用」についても、金額的に重要性が高い場合は、税務上一括費用計上は認められない可能性があることも理解しておかなければなりません。

計上方法と費用処理

前払費用は、支払時に全額資産計上しサービス期間に応じて毎月費用へ振替するのが基本です。ただし、企業によっては一括費用計上した後、決算時に翌期分以降の費用を「前払費用」に組替する場合もあります。

さらに、一旦全額前払費用として計上し、決算で改めて長期前払費用へ組替する場合もあれば、その逆で支出額を全額長期前払費用に計上し、決算で前払費用へ組替する場合もあります。また、最初から前払費用と長期前払費用を区別して計上している場合もあります。

前払費用の経理処理は複数あり、企業によって処理方法が異なる場合があることを理解する必要があります。

管理会計の影響

前払費用をサービス期間に応じて毎月費用へ振替する経理処理を行っている場合、管理会計にも影響が及ぶことを理解する必要があります。

この前払費用は、税務上の取り扱いや重要性基準によって、一括費用計上するか資産として計上するか処理方法が分かれますが、これが結果として事業部の業績管理に影響を与えることになります。

たとえば、とある事業部において当月は利益を確保できると思っていたのに、税務上の取り扱いによって前払費用で処理せず一括費用処理したことで、その事業部の当月業績が赤字になってしまった…といったことも起こり得ます。

このような認識の相違を起こさないためにも、事業部側へも前払費用の計上のしかたを理解してもらう必要があります。

税務上固有の繰延資産と長期前払費用の関係

税務上、支出の効果がその支出の日以後1年以上に及ぶものを「繰延資産」として処理します。この税務上固有の繰延資産は、次の取引をいいます。

・公共的施設の設置又は改良のために支出する費用

・共同的施設の設置又は改良のために支出する費用

・資産を賃借するための権利金等

・役務の提供を受けるための権利金等(ノウハウの頭金等)

・広告宣伝用資産を贈与した費用

・その他自己が便益を受けるための費用(同業者団体等の加入金等)

これらの取引は、支出の効果が1年以上に及ぶことから経理処理上は長期前払費用へ計上します。加えて、税務上固有の繰延資産として法人税申告書の別表16(6)において、償却の状況を記載しなければなりません。そのため、長期前払費用の中でも税務上固有の繰延資産に該当するものは別管理して別表16(6)を作成する必要があります。

ちなみに別管理の方法としては、固定資産システムに税務上固有の繰延資産として登録し、この固定資産システムで別表16(6)を作成・出力できる状態にするなどが考えられます。

注:初めて前払費用の処理を担当される方は、この処理が難しく感じると思います。まずは税務上の繰延資産というものがあり、それが長期前払費用に計上されるということを知ることに留め、その後徐々に慣れていただければと思います。

Step3:実務作業をこなすための勉強

ここからは、前払費用の実務をこなすために必要な勉強法を順に解説していきます。

運用ルールの把握

まずは、自社の前払費用計上に関する運用ルールの有無を確認します。この運用ルールについては、前払費用の管理表に記載されていたり、個別の運用ルールとして文書化されていたり、または経理業務マニュアルなどに明記されていることがありますので、事前にそれらの有無を確認します。

なお、運用ルールが記載されている資料が見つからない場合は、前任担当者や他の経理メンバーへ確認すると同時に、後述する実作業のシミュレーションで現在の作業状況を把握する必要があります。

そして、運用ルールで必ずチェックしておきたいのが、上述の「前払費用の実務における注意点を把握」で解説した重要性基準です。企業によっては、金額が僅少で重要性が乏しいものについては前払費用に計上せず、一括費用処理するという金額基準ルールを定めている場合があります(作業の煩雑化を回避するため)。

この金額基準を把握しておかないと、その企業において正しい前払費用の処理ができませんので、最初にこのルールがあるかチェックしてください。

注1:金額基準は、企業によって異なりますので注意してください。

注2:処理を間違いやすい税務上の短期前払費用と重要性基準の関連性についても、運用ルールで明示されているかチェックしてみます。

仕訳の把握

次に前払費用や長期前払費用について、自社ではどのような処理が行われているのかを会計システムの仕訳データから確認します。実際には、前払費用や長期前払費用の総勘定元帳データを表示し、そこから月次の前払費用計上、費用振替、四半期・期末決算の長短組替といった仕訳をみていきます。

これにより、処理の際に使用している勘定科目やどの時期にどのような仕訳を起票したらよいかがわかります。さらに自社における前払費用の計上方法と費用処理のしかたも理解することができます。

管理表の把握

前払費用の対象となる取引は、家賃、保険や保守料など複数ありますが、それぞれの取引は費用振替の期間が異なるため、管理表で費用振替スケジュールを管理する必要があります。また管理表で前払費用の取引別内訳を記録し集計することで、貸借対照表との残高突合が行えるようになります。

このように前払費用の処理を行うために欠かせない管理表ですが、まずは自社で管理表が作成されているか? どこに保存されているか? 管理表の存在を把握する必要があります。

管理表の存在が確認できたら、次にその表の構成・作りがどうなっているかを調べます。多くの企業ではExcelで前払費用の管理表を作成しており、そのExcelを開いて管理表のシート構成や計算状況をチェックしていきます。

さらに、上述した自社の運用ルールのとおりに前払費用が管理されているか? 管理表に従い毎月仕訳が起票されているか? 管理表で集計させている月別前払費用残高と各月の貸借対照表残高が一致しているか? などをチェックしていきます。

前払費用の実務作業では、まず管理表を作成しそこから仕訳の起票や前払費用の残高チェックを実施していきます。正に実務作業の土台とも言えるのがこの管理表です。実務作業を行う前にしっかり管理表の内容理解に努めてください。

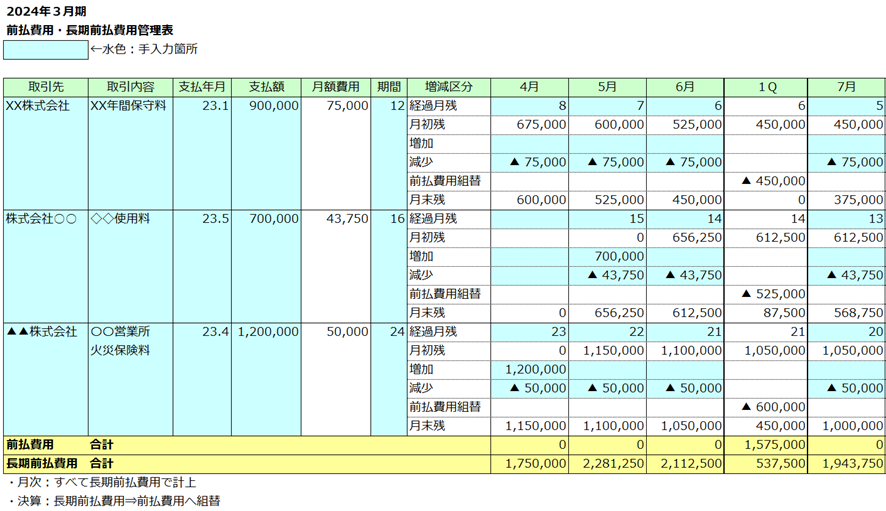

【事例】前払費用の管理表

(支出額を長期前払費用科目で計上し、決算時に前払費用へ組替する場合)

注:長期前払費用については、税務上固有の繰延資産も含まれることもあり、次のような管理を行っている場合があります。

①すべての長期前払費用 ⇒ 管理表で内訳及び費用振替スケジュールを管理

②税務上固有の繰延資産に該当するもの ⇒ 固定資産システムに登録し、償却管理を行うとともに法人税申告書の別表16(6)のデータを作成

根拠資料の把握

前払費用の根拠資料とは、前払費用支出時の請求書、領収書や契約書といった書類が該当します。これらの根拠資料と上述した管理表を照合し、前払費用として計上されている取引の詳細を確認していきます。

これにより、自社において前払費用に計上すべき取引の種類や金額感を掴むことができるようになります。

また、前払費用の計上のためにどのような根拠資料を保存しておかなければならないかを確認することができます。

実務作業のシミュレーション

前払費用の経理実務を担当するときは、いきなり本番作業をするのではなく、前月の資料を使って、実務作業をシミュレーションしてみることをおすすめします。

例えば、前払費用の管理表をコピーし、前月に入力したデータを消去して、改めて根拠資料を見ながら前月の取引を管理表に入力しなおします。合わせて仕訳も起票してみます。

そして、そのシミュレーション結果と前月に実施した処理が合っているか答え合わせします。

これにより、自分が実際に行った処理に問題がないかを事前に確認することができ、それが本番の実務作業の不安や処理ミス発生の削減に繋がっていきます。

【事例】シミュレーションの流れ

・先月発生した前払費用の根拠資料を手元に用意する

・先月作成した前払費用管理表のコピーを用意し、先月入力データを消去する

・根拠資料を見ながら、管理表に前払費用の計上データを入力しなおす

・管理表を元に仕訳を起票してみる

・起票してみた仕訳と既に会計システムに入力されている仕訳を照合する

注:事前に手を動かしてみることで、実務作業全体の流れを把握しやすくなります。

まとめ

今回は、経理のための実践的勉強法「前払費用の実務」について解説しました。

前払費用の実務ですが、税務上の扱いに注意する必要があり、また企業ごとに処理方法が異なる場合があるなど、意外と難易度の高い実務です。

前払費用の実務は、まず作業をこなすための勉強から始め、さらに実務における注意点も気にしながら実務作業全体の流れを掴む必要があります。そこから実際に手を動かしていくことで作業手順や処理の意味も理解できるようになります。

これから前払費用の実務を担当する方、また既に携わっている方も今回の記事を参考にしてもらえたら幸いです。

次回は「賞与引当金の実務」を取り上げます。経理実務の中でもメジャーな賞与引当金ですが、実務を円滑に進めるにあたって注意しなければならない点も多くあることから、実務者が悩むようなポイントにスポットを当てて解説してきます。

<執筆者紹介>

葛西一成@元上場企業経理部長

東証プライム・グロース上場2社で経理部長を経験後、独立開業。独立後は上場企業の決算業務フォロー、会計関連システム開発導入サポート、経理パーソン向けキャリアサポート、執筆活動に注力。X(旧Twitter)では、フォロワー1.7万人超の「経理部IS」アカウントにて、経理の仕事に関する情報を発信中。

著書に『経理のExcelベーシックスキル』(中央経済社)がある。

経理部IS(@keiri_IS)

<著書紹介>

『経理のExcelベーシックスキル』(葛西 一成 著、中央経済社)

▶︎業務効率がアップするノウハウを現場経験豊富な著者が伝授します! Excelの難しい機能を極める前に知っておきたい使い方から管理方法まで。チーム全員に必須の1冊です。

【「経理のための実践的勉強法」バックナンバー】

第1回:スキルアップを目指そう!

第2回:前払費用の実務

第3回:賞与引当金の実務(前編)(中編)(後編)

第4回:固定資産実務をマスターするまでの道のり

第5回:固定資産の実務における基本的な理解(前編)(後編)

第6回:法人税等の計算スキルを身につける(前編)(後編)

第7回:税効果会計の勉強の進め方<基礎スキル>(前編)(後編)

第8回:税効果会計の勉強の進め方<実務スキル>(前編)(後編)

*

経理部ISこと、葛西一成@元上場企業経理部長さん執筆のバックナンバー記事もぜひご覧ください!

【連載バックナンバー(全10回)】

第1回:現役経理部長が教える! 経理の仕事でExcelがマストな3つの理由

第2回:現役経理部長が教える! 経理に必要な4つのExcelスキル~ミス削減&作業効率化にマスト!

第3回:現役経理部長が教える! 仕事が効率化するExcelを‟見やすくする”スキル

第4回:現役経理部長が教える! 今すぐやるべき‟Excelでミスを防ぐ”方法

第5回:現役経理部長が教える! 仕事で評価される‟わかりやすいExcelの表”を作成する方法

第6回:現役経理部長が教える! Excelを使いやすくする5つの方法(前編)(後編)

第7回:現役経理部長が教える! 経理業務の効率化に役立つ! 使いやすいExcelファイルの管理方法(前編)(後編)

第8回:現役経理部長が教える! 仕事スピードを速くするExcel関数とショートカットキー

第9回:現役経理部長が教える! Excelピボットテーブル活用術

第10回:現役経理部長が教える! 作業効率化に役立つExcel機能3選

<こちらもオススメ!>

経理部ISさんに聞く! 上場企業経理への就職・転職 FAQ

経理部ISさんに聞く! いま欲しい上場企業の経理人材はどんな人?